物流資訊

產(chǎn)業(yè)趨勢的起點(diǎn):供應鏈“大時(shí)代”之物流企業(yè)

★核心觀(guān)點(diǎn)

1)產(chǎn)業(yè)趨勢:社會(huì )需求的方向

供應鏈即產(chǎn)業(yè)鏈上下游的需求鏈狀網(wǎng),包括商流、物流/服務(wù)流、資金流和信息流。商流決定物流,物流驅動(dòng)商流是供應鏈的核心邏輯。

對于產(chǎn)業(yè)供應鏈,我們正處于資產(chǎn)負債驅動(dòng)階段;技術(shù)進(jìn)步使得剝離資金流成為可能,并最終實(shí)現輕資產(chǎn)服務(wù)。

對于消費供應鏈,我們正處于第四次零售革命的浪尖——“需求個(gè)性化,場(chǎng)景多元化,價(jià)值參與化”;中立第三方垂直供應鏈的價(jià)值持續兌現。

2)網(wǎng)絡(luò )結構:商業(yè)壁壘的來(lái)源

我們認為,需求的網(wǎng)絡(luò )連接性與供給的網(wǎng)絡(luò )經(jīng)濟性,共同構成物流業(yè)超額收益的主要來(lái)源。

科技進(jìn)步帶來(lái)運輸方式的變遷,推動(dòng)供應鏈變革;資金流和信息流逐步從物流獨立(線(xiàn)上化)。有別于消費互聯(lián)網(wǎng),物流業(yè)連接強度和效率差異顯著(zhù),不同細分市場(chǎng)有其最優(yōu)網(wǎng)絡(luò )結構,這也抑制了平臺模式的空間。

我們按照標準品/非標品和2C/2B將物流業(yè)務(wù)劃分為三象限。對于突破現有業(yè)務(wù)邏輯的嘗試,構建文化保護區可能是轉型成功的基礎。

3)企業(yè)基因:分化裂變的探討

平臺型企業(yè)的使命,在于持續增加連接的數量和強度,但我們更應關(guān)注物流企業(yè)“平臺化思維”與平臺企業(yè)“落地化運營(yíng)”。UPS包裹業(yè)務(wù)、FedEx文件業(yè)務(wù)和DHL代理文化均和其基因息息相關(guān)。復盤(pán)中國民營(yíng)快遞發(fā)展史,企業(yè)家的選擇與努力至關(guān)重要。組織文化維度,加盟和直營(yíng)模式無(wú)優(yōu)劣之分,但適應場(chǎng)景存顯著(zhù)差異;我們認為社會(huì )化第三方物流效率總體優(yōu)于自建物流,物流外包將成為行業(yè)趨勢。

★引言:物流體系與市值結構

貨物在時(shí)間和空間上的錯配分別派生出倉儲和運輸需求,物流供給則呈現壟斷(基礎設施)和競爭(運輸服務(wù))二元特征。人口分布、經(jīng)濟結構、地理特征和政策約束是影響行業(yè)發(fā)展的四個(gè)關(guān)鍵變量。

分析市值結構,我們發(fā)現,海外物流業(yè)頭部化態(tài)勢顯著(zhù),快遞是最好的子賽道;而中國物流業(yè)經(jīng)歷了一輪快速的資本化,物流已是交運第一大子行業(yè)。

1.1 交通運輸與物流體系

物流源于貨物在空間和時(shí)間上的錯配,分別派生出倉儲需求和運輸需求,即物流需求屬于間接需求而非直接需求。基礎設施和運輸工具共同生成物流供給,帶來(lái)自然壟斷和市場(chǎng)競爭的二元結構。我們將物流業(yè)劃分為操作層、產(chǎn)品層、產(chǎn)品集成商、合同物流和供應鏈服務(wù)五層,標準化程度依次下降。

1)交通運輸體系

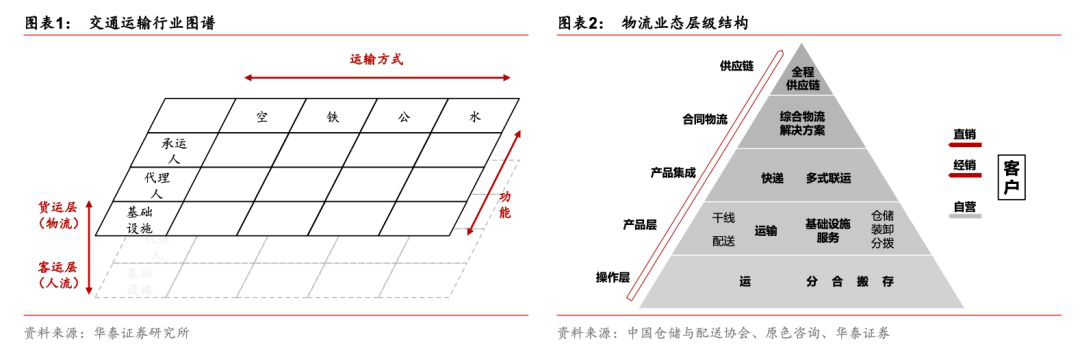

我們根據運輸需求(客運/貨運)、運輸方式(航空/鐵路/公路/水路)和運輸功能(承運人/代理人/基礎設施)將交通運輸行業(yè)劃分為十二個(gè)象限。A股研究團隊通常根據運輸方式分工,便于產(chǎn)業(yè)鏈跟蹤。但即使相同運輸方式,承運人、代理人和基礎設施的投資邏輯差異顯著(zhù);而相同運輸功能企業(yè),其投資邏輯卻有類(lèi)似之處。

物流業(yè)可視為交通運輸圖譜中的貨運部分。根據《物流術(shù)語(yǔ):2007》,物流是物品從供應地向接收地的實(shí)體流動(dòng)過(guò)程,包括運輸、儲存、裝卸等功能。

我們根據業(yè)態(tài)復雜度,將物流業(yè)劃分為五個(gè)層級:操作層、產(chǎn)品層、產(chǎn)品集成、合同物流和供應鏈服務(wù)。自下而上,物流業(yè)態(tài)標準化程度依次下降,定制化程度依次提升。客戶(hù)關(guān)系方面,我們劃分為對外直銷(xiāo)、對外經(jīng)銷(xiāo)(代理人)和對內自營(yíng)。

2)需求派生性與供給兩重性

物流需求源于貨物在空間和時(shí)間上的錯配,前者依賴(lài)于運輸,后者依賴(lài)于倉儲。因此,物流需求是一種派生需求。以貨物運輸為例,意義在于實(shí)現目的地增值,而非運輸過(guò)程本身。

貨物運輸和倉儲作為全社會(huì )的成本項,帶來(lái)生產(chǎn)的專(zhuān)業(yè)分工與規模經(jīng)濟,提升經(jīng)濟效率。物流供給則具有“兩重性”:運輸工具(如車(chē)輛)是可移動(dòng)的,基礎設施(如公路)則是固定的。

基礎設施高沉沒(méi)成本、長(cháng)生命周期、規模經(jīng)濟使其具備自然壟斷特征;而運輸工具低進(jìn)入門(mén)檻、短生命周期、低沉沒(méi)成本等特征,則加劇市場(chǎng)競爭。基礎設施的更新往往源于技術(shù)進(jìn)步,而運輸工具更新往往源于自身?yè)p壞。因此,大部分國家對基礎設施實(shí)行管制,對運輸工具實(shí)行自然競爭。實(shí)際上,上述結論不僅適用于物流(貨運),也適用于客運。

1.2 市值結構:海外“頭部化”與A股“資本化”

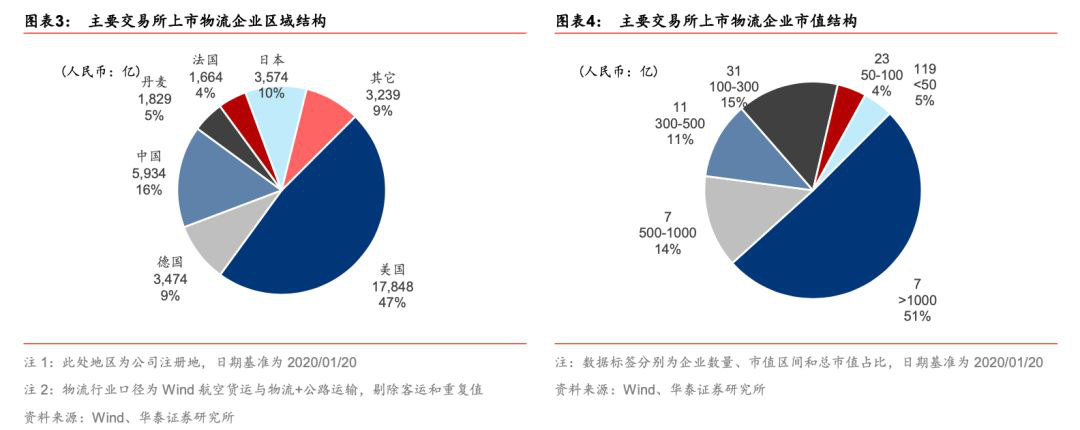

從全球來(lái)看,美洲大陸、歐洲大陸和中國大陸存在較大的相似性(人口眾多、幅員遼闊、經(jīng)濟良好、政策穩定),日本(國土面積較小)也可參考。我們發(fā)現,海外物流業(yè)市值頭部化顯著(zhù),快遞是最好的子賽道;中國物流業(yè)經(jīng)歷了一輪快速的資本化,物流已是交運第一大子行業(yè)。

1)海外物流行業(yè):市值分布的“頭部效應”

我們梳理了全球主要交易所198家上市物流企業(yè),基本涵蓋了全球最優(yōu)秀的物流企業(yè),從中發(fā)現:上述企業(yè)總市值約3.76萬(wàn)億人民幣,主要分布于美國、中國、德國和日本;市值頭部效應非常顯著(zhù),市值超過(guò)1000億的7家企業(yè)(UPS、DPDHL、FDX、SF、DSV、ZTO、OLD)總市值為1.91萬(wàn)億(占物流業(yè)的50.8%),包括五家快遞、一家綜合物流和一家零擔企業(yè)(注:我們選擇疫情發(fā)酵前的2020/01/20作為數據基準日)。

2)中國物流行業(yè):優(yōu)質(zhì)企業(yè)開(kāi)啟“資本化”

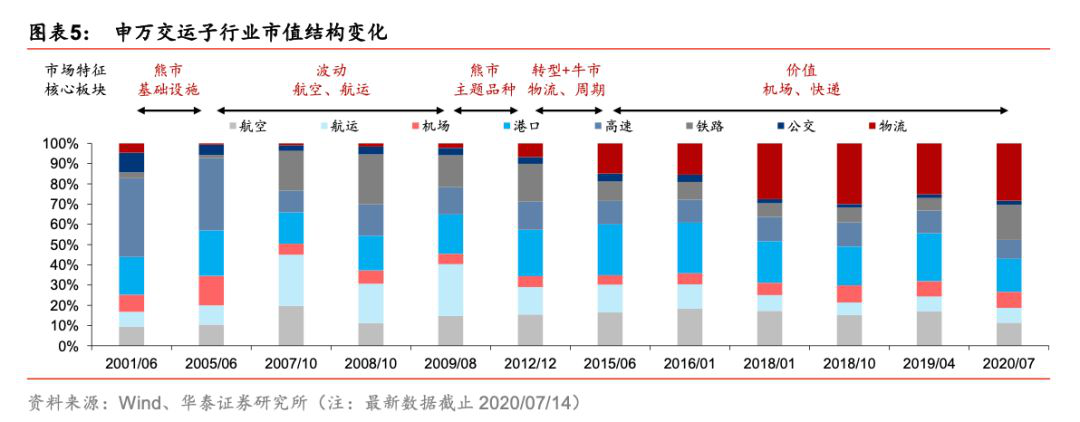

我們復盤(pán)了A股交運行業(yè)的市值結構。2012年以前,物流行業(yè)關(guān)注度很低(板塊大都由公路鐵路研究員兼看,少有專(zhuān)業(yè)的物流研究員)。2012年,EMS上市預期大幅提升市場(chǎng)對快遞物流業(yè)關(guān)注度,隨后開(kāi)啟了一輪轟轟烈烈的小票行情。2016年,通達系和順豐相繼上市,大幅提高行業(yè)個(gè)股質(zhì)地。以總市值計,物流是交運第一大子行業(yè)。

★產(chǎn)業(yè)趨勢:社會(huì )需求的方向

供應鏈即產(chǎn)業(yè)鏈上下游的需求鏈狀網(wǎng),包括商流、物流/服務(wù)流、資金流和信息流。商流決定物流,物流驅動(dòng)商流是供應鏈的核心邏輯。

對于產(chǎn)業(yè)供應鏈,我們正處于資產(chǎn)負債驅動(dòng)階段;技術(shù)進(jìn)步使得剝離資金流成為可能,并最終實(shí)現輕資產(chǎn)服務(wù)。對于消費供應鏈,我們正處于第四次零售革命的浪尖——“需求個(gè)性化,場(chǎng)景多元化,價(jià)值參與化”;中立第三方垂直供應鏈的價(jià)值持續兌現。

2.1 供應鏈:商流決定物流,物流驅動(dòng)商流

供應鏈即產(chǎn)業(yè)鏈上下游的需求鏈狀網(wǎng),包括商流、物流/服務(wù)流、資金流和信息流。基于上下游位置,供應鏈可分為產(chǎn)業(yè)供應鏈(B2B)與消費供應鏈(B2B/B2C)兩大類(lèi)。商流決定物流,物流驅動(dòng)商流是供應鏈核心邏輯。

1)供應鏈的結構:“四流”

根據《物流術(shù)語(yǔ):2007》,供應鏈是指“生產(chǎn)及流通過(guò)程中,為了將產(chǎn)品或服務(wù)交付給最終用戶(hù),由上游與下游企業(yè)共同建立的需求鏈狀網(wǎng)”,又可進(jìn)一步拆分為“商流”、“物流/服務(wù)流”、“資金流”和“信息流”。

基于產(chǎn)業(yè)鏈位置,供應鏈可分為產(chǎn)業(yè)供應鏈(B2B)與消費供應鏈(B2B/B2C)兩大類(lèi),映射至物流業(yè)則表現為公斤段的差異(整車(chē)——大票零擔——小票零擔——快遞),即時(shí)配送則伴隨本地生活和近場(chǎng)零售興起。

2)商流決定物流,物流驅動(dòng)商流

我們以快遞業(yè)為例來(lái)討論商流和物流的相互作用。中國民營(yíng)快遞誕生于上世紀90年代初,領(lǐng)先于國內電子商務(wù)行業(yè)的發(fā)展。民營(yíng)快遞成立之初,網(wǎng)絡(luò )很不健全,主要從事區域快遞業(yè)務(wù)。線(xiàn)上零售使消費者活動(dòng)半徑約束(時(shí)間/金錢(qián))消弭于無(wú)形,“單點(diǎn)發(fā)全國”的物流模式登上舞臺。03-05年(淘寶成立之初)電商件價(jià)格超過(guò)20元,利潤率在30%以上。

豐厚的利潤刺激通達系通過(guò)加盟模式高速擴張,網(wǎng)絡(luò )快速全國化。隨著(zhù)線(xiàn)上零售滲透率提升,傳統B2B合同物流進(jìn)入微增長(cháng)時(shí)代,規模很快被2C快遞企業(yè)超越。

電商快遞初期價(jià)格很高,但電商賣(mài)家毛利較高(價(jià)格不透明),盈利仍然豐厚。2005年,圓通和淘寶簽約,成為后者最主要的快遞服務(wù)商,并將原先電商件的“起步價(jià)”下降三分之一(從超過(guò)20元下降至12元左右)。

此后,快遞行業(yè)價(jià)格進(jìn)入長(cháng)周期下行通道。微觀(guān)調研看,典型淘寶件價(jià)格約4-6元/票,典型拼多多件價(jià)格約2-3元/票,義烏價(jià)格戰最低到1元附近。低廉的快遞費使得電商客單件持續下沉,這是中國電商市場(chǎng)和快遞市場(chǎng)規模高于美國的關(guān)鍵原因。

2.2 產(chǎn)業(yè)供應鏈:成本與效率

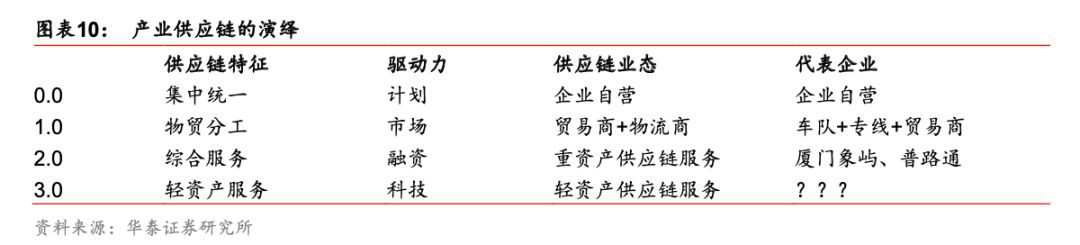

我們認為中國產(chǎn)業(yè)供應鏈演繹路徑為:計劃經(jīng)濟流通體系——物流和貿易專(zhuān)業(yè)分工——融資型供應鏈服務(wù)——輕資產(chǎn)供應鏈綜合服務(wù);供應鏈核心驅動(dòng)力依次是“計劃”“市場(chǎng)”“融資”和“科技”。

當下,我們正處于資產(chǎn)負債型供應鏈服務(wù)(貿易和物流的中間業(yè)態(tài));技術(shù)進(jìn)步使得風(fēng)險可控的前提下,剝離資金流成為可能,并最終實(shí)現輕資產(chǎn)服務(wù)。

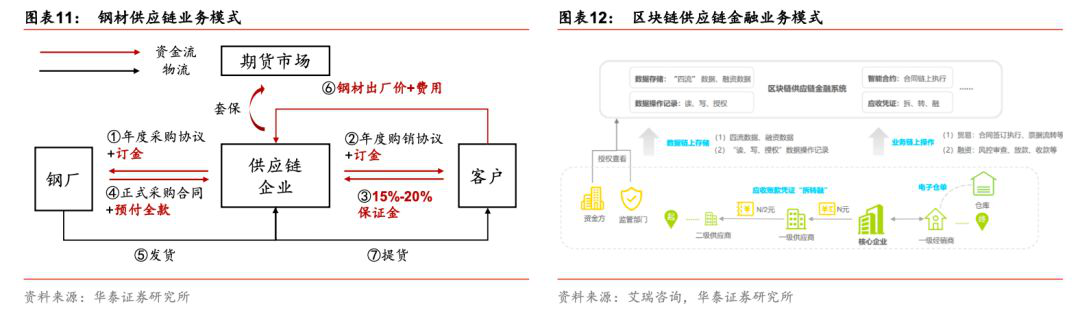

1)原材料供應鏈:由重至輕

隨著(zhù)宏觀(guān)下行及競爭加劇,貿易和物流的間隔帶衍生出資產(chǎn)負債型供應鏈服務(wù)。非完備信用環(huán)境下,供應鏈服務(wù)的融資效率優(yōu)于直接融資和銀行貸款。市場(chǎng)競爭與操作風(fēng)險并存,意味著(zhù)企業(yè)需要兼顧激勵與制衡,表現為“大平臺小團隊”的行業(yè)線(xiàn)架構。重資產(chǎn)模式平衡了風(fēng)險,但息差與杠桿率天花板抑制了ROE與估值。

區塊鏈技術(shù)具備“去中心化”“開(kāi)放”“安全”和“自治”四大特征,顯著(zhù)提升供應鏈信用,還可低成本實(shí)現信用的轉移與拆分。技術(shù)進(jìn)步使得風(fēng)險可控的前提下,剝離資金流成為可能,并最終實(shí)現輕資產(chǎn)服務(wù)。“大平臺小團隊”行業(yè)線(xiàn)也將被重構為“大平臺多功能”業(yè)務(wù)線(xiàn)。

2)科技產(chǎn)業(yè)供應鏈:柔性化

供應鏈是科技創(chuàng )新的基礎設施。科技行業(yè)物流具備產(chǎn)業(yè)鏈長(cháng)、庫存波動(dòng)大、迭代快、高價(jià)值、需求多樣化、多品種小批量、競爭激烈、預測難八大特征。以消費電子為例,品牌競爭驅動(dòng)產(chǎn)品迭代提速,對供應鏈的挑戰也越來(lái)越大。

制造端(采購&生產(chǎn)),品牌商及代工廠(chǎng)傾向選擇協(xié)同能力更強的供應商,實(shí)現制造與流通一體化;流通端(成品交付&售后),物流企業(yè)配合品牌商管控渠道和庫存,提供云倉管理及倉配一體化服務(wù)。

我們認為,科技產(chǎn)業(yè)物流整體外包將成為趨勢:首先,科技企業(yè)核心是技術(shù)和產(chǎn)品,物流并非其核心競爭力,易于接受業(yè)務(wù)外包;其次,自建物流成本高、管理難,合同物流服務(wù)品質(zhì)在資本和平臺推動(dòng)下持續提升,逐步形成供應鏈綜合服務(wù)能力。

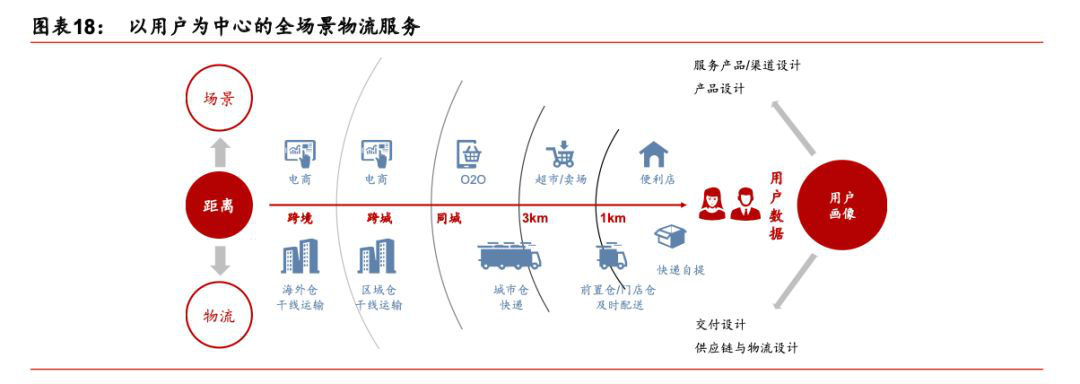

2.3 消費供應鏈:成本、效率與體驗

我們認為中國消費供應鏈的演繹路徑為:企業(yè)自營(yíng)(封閉體系)——線(xiàn)下渠道分包下沉——線(xiàn)上滲透+線(xiàn)下連鎖——全渠道協(xié)同。對于消費者,本地生活(近場(chǎng)零售)、同城零售、區域零售和跨境零售構建完整生態(tài)圈。對于制造商/品牌商,渠道協(xié)同的前提是物流體系的融合,中立第三方垂直供應鏈的價(jià)值逐步顯現。

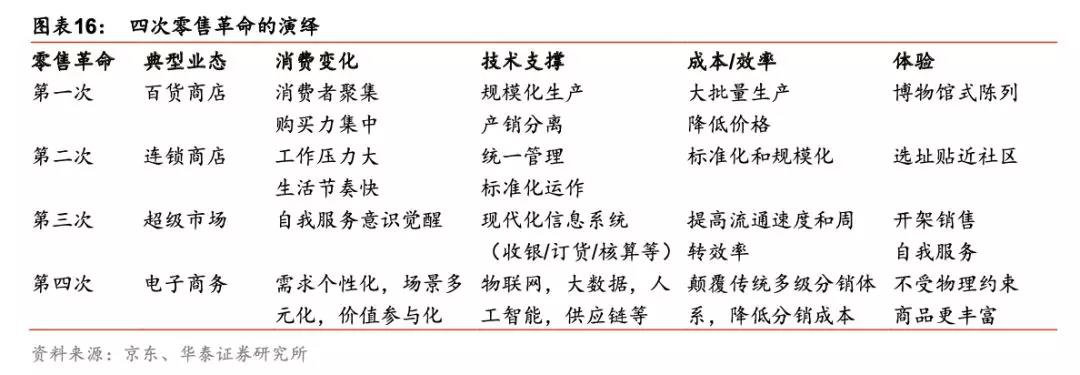

1)全球趨勢:第四次零售革命

一個(gè)簡(jiǎn)化的消費產(chǎn)業(yè)鏈包括:供應鏈、生產(chǎn)商(品牌商)、零售商(分銷(xiāo)商)、物流商和消費者五個(gè)角色。根據《第四次零售革命將來(lái)臨》(劉強東/2017),零售的本質(zhì)是成本、效率與體驗,全球零售業(yè)態(tài)的演繹路徑為:百貨商店——連鎖商店——超級市場(chǎng)——電子商務(wù)。

傳統“前店后廠(chǎng)”小作坊模式,店主需要通過(guò)一己之力解決物流、信息流和資金流。在零售演繹路徑中,物流、信息流和資金流逐步實(shí)現社會(huì )化和專(zhuān)業(yè)化,成為類(lèi)似水電煤的公共基礎設施。

信息流、資金流和物流基礎設施的代表是:沃爾瑪的retaillink,螞蟻金服和亞馬遜FBA服務(wù)(FulfillmentbyAmazon)。第四次零售革命基于可塑/智能/協(xié)同的基礎設施,滿(mǎn)足消費者主權訴求(需求個(gè)性化,場(chǎng)景多元化,價(jià)值參與化)。

2)中國實(shí)踐:全渠道時(shí)代

參考《零售供應鏈簡(jiǎn)史》(金任群/2019),改革開(kāi)放以來(lái),中國零售供應鏈經(jīng)歷4次演繹:

產(chǎn)品為王:鏈主是生產(chǎn)商(或品牌商)。生產(chǎn)商將產(chǎn)品分銷(xiāo)到大型批發(fā)市場(chǎng),長(cháng)途物流借助鐵路車(chē)皮/公路卡車(chē),本地自建物流。零售店(夫妻店為主)去批發(fā)市場(chǎng)選品采購,以捎貨方式完成物流,消費者上門(mén)采購自提。

渠道為王:鏈主是渠道商。渠道(如連鎖專(zhuān)賣(mài)店和倉儲式超市)實(shí)行計劃性采購,通過(guò)外包運力(個(gè)體司機/合同物流)直接配送到門(mén)店。消費者仍然上門(mén)完成采購,自提為主。

線(xiàn)上為王:鏈主是電商平臺。電商賣(mài)家實(shí)行計劃性采購,通過(guò)外包運力(個(gè)體司機/合同物流)配送到倉。消費者線(xiàn)上下單后由網(wǎng)絡(luò )型快遞/落地配完成貨到人的配送服務(wù)。

效率為王:鏈主或將回歸制造商/物流商?借助中立第三方柔性供應鏈服務(wù),品牌商實(shí)現全渠道物流的統一。消費者在任意渠道下單,由效率最高的渠道完成物流服務(wù)。

在電商平臺(即線(xiàn)上流量)高度集中的時(shí)代,制造商(品牌商)和物流商的盈利與估值空間受到相當程度的壓制。我們欣喜地看到線(xiàn)上流量的多元化(拼多多、微商、直播等),O2O線(xiàn)下重獲競爭力,以及品牌趨于集中化(自建渠道和物流對抗電商平臺壓力)。

中立第三方垂直供應鏈的價(jià)值逐步顯現:多渠道供應鏈的完整統一;社會(huì )資源最優(yōu)(自建物流則往往是局部最優(yōu));同類(lèi)業(yè)務(wù)充分隔離和跨品類(lèi)柔性擴展。

★行業(yè)展望:供應鏈“大時(shí)代”

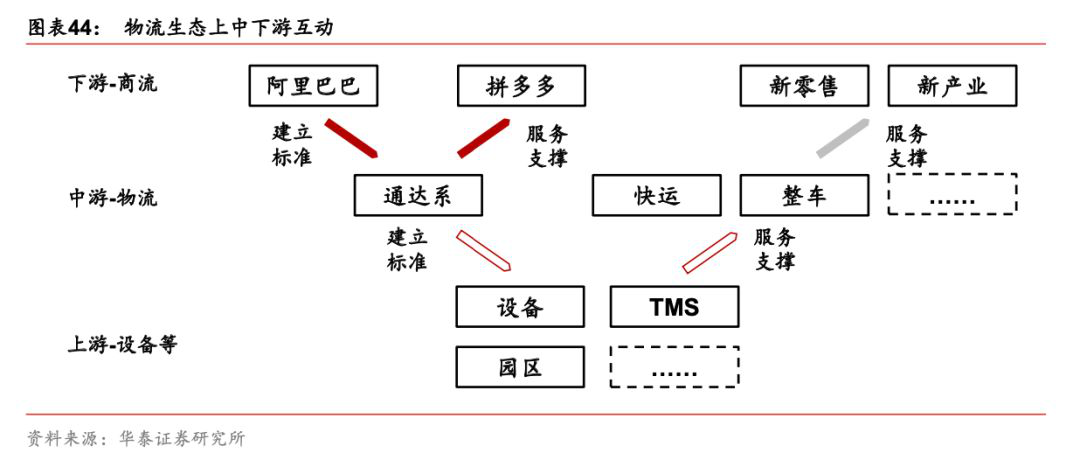

我們正在經(jīng)歷供應鏈革命,上中下游都將迎來(lái)劇變。中國物流業(yè)長(cháng)期受益于人口紅利,未來(lái)仍將受益于制造紅利;標準化物流產(chǎn)品可得性提升,為合同物流和供應鏈服務(wù)奠定基礎。

3.1 供應鏈的變遷

蘋(píng)果重新定義了中國電子行業(yè):蘋(píng)果供應商成就了小米、OPPO/VIVO 和華為,帶來(lái)生態(tài)的繁榮。我們認為,類(lèi)似的邏輯很可能在物流業(yè)重現。

首先,阿里重新定義了加盟制和“四通 一達”,拼多多得以異軍突起。

其次,中國最優(yōu)秀的物流企業(yè)(順豐和“通達系”為代表)上市,資本開(kāi)支帶動(dòng)上游發(fā)展,并成為初創(chuàng )公司的退出渠道。我們正在經(jīng)歷一場(chǎng)供應鏈革命,上中游都將迎來(lái)劇變。

從商業(yè)本質(zhì)看,物流乃至綜合供應鏈服務(wù)都屬于工具,或許最大的機會(huì )不是工具本身,而是誰(shuí)能利用工具重構行業(yè)(阿里借助“通達系”建立電商帝國)。

中國物流業(yè)長(cháng)期受益于人口紅利,未來(lái)仍將受益于制造紅利:大型物流企業(yè)資本開(kāi)支帶動(dòng)上游設備(重卡、自動(dòng)化設備等)產(chǎn)品升級和進(jìn)口替代。

■ 重卡:相較于購置成本,大 型物流企業(yè)更關(guān)心全生命周期(TCO)成本;進(jìn)口替代需求和本土重卡企業(yè)高端化(如一 汽解放 J7)相互促進(jìn),物流業(yè)有望獲得更具性?xún)r(jià)比的產(chǎn)品。

■ 自動(dòng)化設備:高端物流自 動(dòng)化設備一度嚴重依賴(lài)進(jìn)口,順豐自主研發(fā)小件分揀系統,OEM 成本僅為進(jìn)口設備的 1/8。

而在物流業(yè)內部,標準化產(chǎn)品可得性提升,為合同物流和供應鏈服務(wù)奠定基礎。以車(chē)隊為例,網(wǎng)絡(luò )型快遞/快運企業(yè)崛起,單邊干線(xiàn)外包需求衍生出“則一”等專(zhuān)業(yè)化車(chē)隊。對于快遞快運企業(yè),外包車(chē)隊可以提供穩定、可靠的運輸服務(wù);對于外包車(chē)隊,企業(yè)穩定的貨源可以提升車(chē)輛效率,并通過(guò)回程配貨降低成本。福佑卡車(chē)獨創(chuàng ) AI 算法調度車(chē)輛的散跑模 式(類(lèi)似即時(shí)配送配單系統),進(jìn)一步提升整車(chē)運力效率。

3.2 快遞:三種力量的博弈

從產(chǎn)業(yè)結構角度,電商件市場(chǎng)“四通一達”的格局無(wú)疑是非穩態(tài)的,自然競爭的終點(diǎn)通向寡頭壟斷,但實(shí)際進(jìn)程還取決于政策約束、商流邊界和企業(yè)家精神。由于相關(guān)方利益存在沖突,因此需要優(yōu)先級和價(jià)值判斷。

快遞天然具備基礎設施屬性,即存在顯著(zhù)的外部性。以鐵路為例,各國政府策在“放松管 制”和“加強管制”之間搖擺可見(jiàn)端倪。我們認為,政策約束可能傾向于維持競爭而非壟斷。

無(wú)界零售意味著(zhù)互聯(lián)網(wǎng)巨頭的戰場(chǎng)從線(xiàn)上向整個(gè)供應鏈擴張,商流的過(guò)度介入無(wú)疑會(huì )大幅壓縮第三方的生存空間(類(lèi)似即時(shí)配送)。UPS 包裹業(yè)務(wù)、FedEx 文件業(yè)務(wù)和 DHL 代理文化均和其基因息息相關(guān)。復盤(pán)中國民營(yíng)快遞發(fā)展史,企業(yè)家的選擇與努力至關(guān)重要。

3.3 快運:賠率的視角

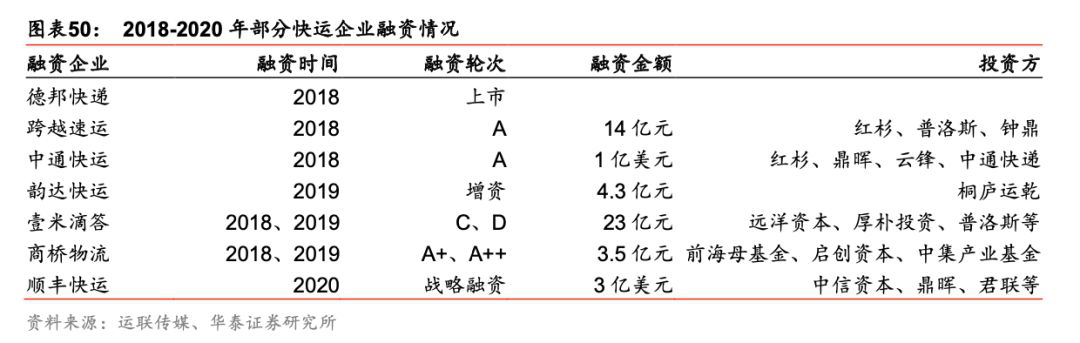

零擔市場(chǎng)可進(jìn)一步細分為全網(wǎng)小票(快運)/區域小票(30KG-300KG)和大票零擔(300KG -3T),整體屬于存量市場(chǎng)。全網(wǎng)快運參與者包括直營(yíng)企業(yè)(順豐快運、德邦等)和加盟企業(yè)(中通快運、安能等),區域快運以本地企業(yè)為主,大票零擔則以專(zhuān)線(xiàn)企業(yè)和整合型企業(yè)(聚盟等) 為主。

資本介入+更低的門(mén)檻導致快運市場(chǎng)競爭激烈。根據運聯(lián)智庫(ID:tucmedia)的研究,全網(wǎng)快運市場(chǎng)約1200億元(2019年);假設中高端市場(chǎng)占比20%,則240億元中高端快運市場(chǎng)基本被順豐和德邦瓜分。我們認為,德邦股份的網(wǎng)絡(luò )價(jià)值和市場(chǎng)競爭力被市場(chǎng)低估。

閩公網(wǎng)安備35099902000125號

閩公網(wǎng)安備35099902000125號